看德国不一样的融资租赁与二手车

2016年6月初,中国汽车流通协会会长沈进军、产业协调部回玉梅随AUTOHAUS CHINA《汽车经销商》杂志组织的经销商国际交流考察团,对德国的融资租赁与二手车业务展开深入考察,与德国的经销商同行进行了深入的交流。

德国汽车市场概览

德国是一个拥有成熟汽车市场的国家,近十年的汽车交易总量保持在1000万辆水平。根据德国汽车经销商与维修协会(ZDK)的数据,2015年德国共出售336万辆新车,733万辆二手车,同比增长10.8%和3.7%。经销商平均利润为1.4%,略高于2014年1.3%的水平,在德国汽车经销商形势好的时候,经销商的经营利润可达到2.5%-3%。德国的新车以成本价出售已成为常态,汽车经销商主要盈利业务为售后服务与二手车业务。售后业务较上一年有一定增长,营业收入增长了1.2%,达到303亿欧元。

全国共有3.8万家经销与维修企业,其中,1.8万家为经销商,2万家为维修企业。

德国的经销商面临比中国市场竞争更为激烈的汽车市场,而且竞争的激烈程度在很长时间都不会改变。德国汽车经销商还面临跟中国经销商类似的挑战,例如电商——越来越多的客户选择电商平台,在德国二手车电商平台率先发展,现在,购买新车也开始越来越多的使用电商形式。经销商对汽车网络平台导流的线索转化、线索管理还不满意,这就意味着经销商的宣传手段和市场策略都要进行相应变革。另外,新技术的诞生与应用,如VR眼镜与发电墙Powerwalls(特斯拉最新研发产品),也为经销商发展带来了新课题。

德国的融资租赁

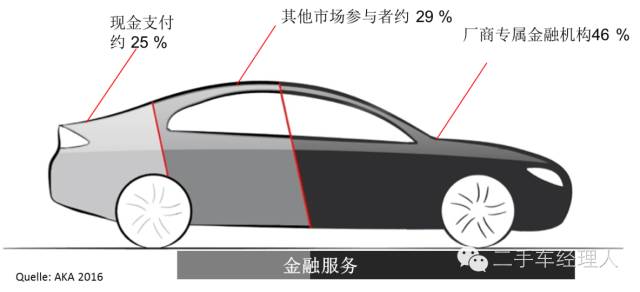

在德国,汽车金融渗透率很高,据德国联邦融资租赁企业协会(BDL)数据显示,私人和企业上牌车辆只有25%是现金方式购车,其余75%是通过融资租赁或汽车金融信贷的方式售出的。每年汽车信贷金额达到477亿欧元。这75%的金融信贷服务商中,通过厂商专属金融机构的为46%,其它市场参与者共占据约29%的市场份额。

在德国,融资租赁客户被称为车队客户,通常是企业客户(个人客户也有,但是比较少)。德国企业的员工都要开车,企业会给中层和高层管理人员提供福利车(benefit car),作为企业福利之一无偿提供给企业高层员工使用,这种现象非常普遍。这些车辆一般为融资租赁方式购买。

2015年,乘用车车队(企业用车)市场规模已达到786,723辆。据DATAFORCE公司数据统计,这是自2001年以来的最高成交量,意味着相对于2014年同比9.9%的增长。车队业务占乘用车市场份额的28.3%。约80%的企业车辆是通过金融或全服务融资租赁(Full service-Leasing)的方式取得。几乎三分之一的公司车辆(company car)是福利车(benefit car)。但福利用车客户对经销商的忠诚度远远低于个人客户,因为他们会更多地考虑公司预算。

融资租赁业务到底能够给消费者和经销商带来哪些好处呢?

就消费者而言,融资租赁的最核心优势就是灵活,能够让消费者有一个透明的、稳定的车辆支出概念。如果选择融资租赁,那么每月的费用支出是固定的,消费者可以很好地量入为出。其次,融资租赁的合同是灵活的,可以根据客户的要求变化。这就符合现代人生活的需求和购物能力的需求。第三,融资租赁不仅仅是单纯的租车,它是一个套餐包,全方位服务融资租赁(Full service-Leasing),在融资租赁合同中,不仅包括了车辆的购买费用,同时,车辆的使用中产生的燃油费、保养费用、维修费用以及相应的服务都包含其中,让消费者的用车更加简单。一般融资租赁合同期限为三年,消费者可以每隔三年就开到新车。

在德国,提供融资租赁服务的主体可分为三类。一个是专属的金融服务机构,一般是由整车制造企业所有或运营的金融服务机构,在国内我们叫“汽车金融公司”。其次,就是传统的商业银行。第三,独立的金融公司,也就是常说的专业从事融资租赁的公司。

由于历史的原因,主机厂专属金融机构在市场上占据主要份额,还有一个原因就是它的产品和服务范围,产品细分化、服务的形式也是最多样化的,这也是它能够在市场上是最主要参与者的原因。融资租赁产品不仅仅是车的问题,其实常常是套餐包的形式,就是我租一辆车会带延保,保修、保养,这个套餐包很受消费者的喜欢。除了给消费者提供租赁,还可以做一般银行的所有业务。

德国专属的金融服务机构

10家厂商专属金融机构代理了德国31个汽车品牌:

其中,规模最大的是大众金融服务,经销商满意度最高的是丰田金融服务。据BDL预测2016年汽车融资租赁将会继续增长3-4%。

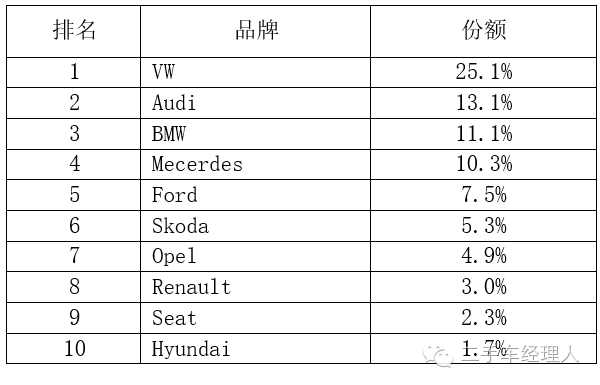

据Dataforce数据,在德国车队市场上最重要的10家汽车制造企业的市场份额分别为:

很多德国企业规定,车队用车只能选择德国品牌。

据DATAFORCE数据,德国车队市场上,最重要的10个车型为:

德国施普林格专业媒体《AUTOHAUS》杂志副主编Patrick Neumann先生向中国经销商建议,如果有计划发展融资租赁业务,首先全公司成员从管理层到业务人员,都要熟悉融资租赁产品。然后需要选择一位适合的可靠的合作伙伴,共同谋求长远发展。

和融资租赁密不可分的二手车业务

在过去十年中,德国二手车销售稳定在700万辆左右。二手车业务对于德国的授权经销商和独立二手车商而言,都是非常重要的业务板块。

在中国,二手车经销商面临的最大的一个问题就是车源问题,收车的随机性、波动性很大。而在德国,融资租赁的车三年后返还,自然形成了二手车的车源,而且大多数车辆的维修保养是在监控范围内的,是优质的二手车车源。所以,只要知道签了多少融资租赁的合同,就知道三年后能收回多少二手车,这是很好的循环。

同样,回收的二手车还可以以融资租赁的方式继续出售,经销商的业务就可以不断往复循环。因此,在德国,维护现有客户是销售人员的主要工作,开发新客户到是显得没那么重要。

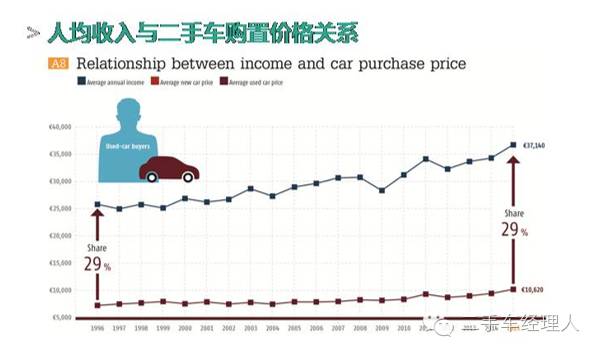

德国市场上二手车的平均车龄是6.2年,平均行驶里程是74,120公里,平均售价是10,620欧元,相当于人民币7.28万元。其中1/3为柴油车,2/3是汽油车。

德国二手车消费占收入的比值十分稳定,无论人们的年均收入和二手车价格如何波动,它们之间的对比关系一直是在30%左右。也就是说,一个计划购车的用户,他的年收入是10万人民币,那么他会愿意花3万块钱去买一辆二手车。

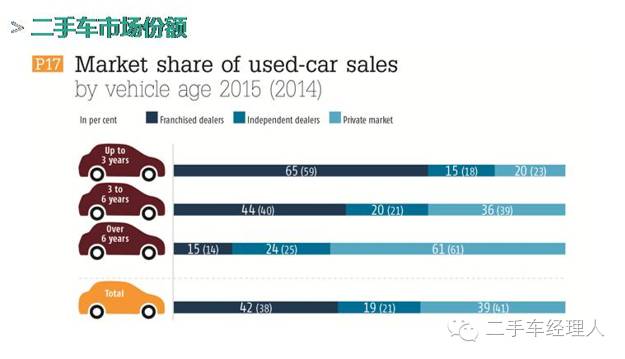

德国的二手车交易主体分为三种类型,第一是授权经销商,第二是独立二手车商,第三是私人市场。授权经销商占了42%的市场份额,是市场的主体,私人市场占了39%,独立二手车商占19%。

车龄在三年以下的二手车绝大部分是授权经销商销售的,占65%,私人市场占20%,其余15%由独立二手车商销售。为什么独立二手车商在三年以下二手车市场份额中,占相对较小的一个比例呢?主要是因为授权经销商有一个天然的优势,可以回收大量的融资租赁车辆,这些车辆车龄较低的、质量比较好的、利润也相对较高,同时,授权经销商拥有完善的销售流程和售后服务体系,因此授权经销商比较容易获得优质的二手车车源。所有授权经销商一定会做二手车,独立二手车商缺乏授权经销商的天然优势。私人交易市场是一个开放的,没有售后的保障的市场,所以价格高的二手车不会流入私人市场。

基于三类交易主体的天然属性,德国的二手车在三类市场有明确的区分。授权经销商交易的车辆车龄最短、行驶里程最少、平均价格最高,利润也最高;私人市场以处理车龄高、价格低的车辆为主,利润最低;而独立的二手车商交易的车辆介于两者之间。近几年,德国二手车的三类市场正在发生结构性变化,授权经销商和私人市场在逐渐占据更大的市场份额,而独立二手车商在逐渐缩小。

德国二手车的三类市场体现了二手车经营的一个重要特征:基于市场的信任,授权经销商能够获得客户的信任,所以它能够销售比较好的二手车。而私人市场基本上是一个开放的市场,缺乏信任体制。可见,在二手车是藏上消费者的信任和收入,甚至利润都是密不可分的。