根据乘联会新能源车零售数据,11月市场总体走势继续保持强势。2020年中国新能源乘用车市场起步相对较低迷,但疫情后的市场呈现逐步改善特征,超强走势延续到目前。今年的非限购地区的新能源车私人需求逐步走强,传统车企乘用车私人表现相对较强,出租需求改善,合资企业与自主品牌新势力企业较强。随着中档和入门级自主新能源车逐步崛起,新能源车市场仍将呈现全面高增长。

11月新能源乘用车批发销量达到42.9万辆,环比增长17.9%,同比增长133%,与传统燃油车走势形成强烈差异化的特征,实现对燃油车市场的替代效应,并拉动车市向新能源化转型的步伐。

历年新能源车的走势在年初相对低迷逐步拉升,由于今年新能源车补贴政策影响较小,因此今年1-3月新能源起步较强,且5-11月持续走强。

2020年乘用车的新能源车销量达到117万台,同比增长11%。今年11月新能源乘用车批发销量达到42.9万辆,环比增长17.9%,同比增长133%。1-11月新能源乘用车批发280.7万辆,同比增长191%。新能源车与传统燃油车走势形成强烈差异化的特征,实现对燃油车市场的替代效应,并拉动车市加速向新能源化转型的步伐。

2021年中国车市进入一个相对平稳增长的特征,但新能源保持高增长趋势。连续两年的低迷为2021年奠定高增长基础,今年的后期增长压力不断加大。从基数看,今年后期仍持续较高增长。

从乘联会的零售数据看,11月新能源乘用车零售销量达到37.8万辆,同比增长122.3%,环比增长19.8%。1-11月新能源车零售251.4万辆,同比增长178.3%。今年零售走势上半年与2019年类似,但2019年是补贴延续,今年是补贴调整,2020年的下半年的走势与今年下半年相近,今年市场下半年增长较大。

2017-2019年的新能源乘用车的出租租赁类占比逐步提升。纯电动2020年出租租赁的占比相对2019年同期稍有下降。纯电动2021年11月出租租赁的占比在11%的相对低位。

插混的私人市场占比也是持续提升,出租租赁的插混需求持续下降。

单位性质的纯电动乘用车大部分都是出租用途,其他用途的新能源乘用车还没有太大市场,或者市场逐步萎缩,这也是补贴减少导致的新能源乘用车缺乏市场竞争力的体现。

在非营运市场中,2021年个人市场的占比达到78%,表现较强;单位用途持续下降到10%。近期新能源乘用车的市场是波动巨大的市场,2020年年初电动车市场受到疫情影响持续低迷,其中疫情影响的出租租赁市场受冲击巨大,近期改善明显。

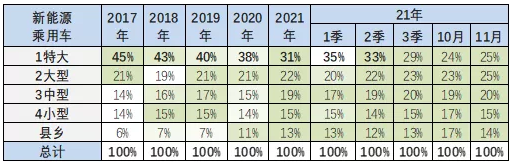

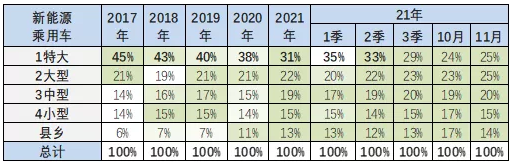

新能源乘用车近几年主要在限购特大城市需求较强,2021年11月新能源乘用车在特大城市,占到总销量31%,较2020年下降7个百分点,这也是说明限购城市的新能源车市场规模逐步稳定。近期的县乡市场新能源逐步启动。

近期中大型车市场的新能源车逐步增长,体现中高端新能源车的市场拓展效果较好,而县乡市场的新能源车也是逐步扩展。非限购的大型城市的新能源车销量走势不强。

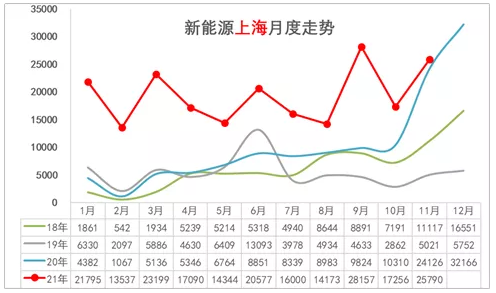

11月的新能源车增长主力仍是特大限购城市,上海相对突出。深圳、广州、杭州等限购表现也很强。目前的市场增量在上海、杭州等限购严厉的大城市。限购城市表现分化,目前北京等特色区域推广地区下降较大。

2021年年累相对于2020年同期全面大幅增长,上海、杭州、深圳、北京、广州等增长都相对较为迅猛,尤其上海的增量达到11.5万台的规模,形成增量的核心推动力量。

杭州与深圳、广州等其它的限购城市表现相对较强,这也是特斯拉的增量贡献;而郑州市场也是新能源车呈现高增长的一个特色环境。

私人家用市场的逐步启动推动行业发展。今年大城市需求虽然很强,但占比逐步下降,县乡市场占比持续回升,中小城市私人消费市场逐步回升。

纯电动车的租赁市场目前表现逐步的回暖,2019年出租租赁占纯电动车销量32%,2020年出租租赁的占比达到18%,2021年11月表现回归到16%左右水平。特大城市的出租租赁车占比下降,私人市场仍是快速回升。今年限购城市的出租市场仍是核心主力。

目前看出租租赁在大城市恢复相对较快,中小城市的增长也较快。

11月份的区域市场表现为从大城市到中型城市的逐级市场份额回升的情况。11月特大城市的市场份额达到了24%,大型非限购城市的市场份额达到25%,中型城市是20%,小型城市是16%,而县乡市场份额是15%。

11月份较同期的增量主要还是在大中型城市和县乡市场的拉动,尤其是微型电动车占比回升推动的县乡市场份额回升。从主力车型的表现来看,也是体现了主力车型在大中城市表现的改善。尤其是以五菱宏光MINI为代表的增量,11月相比较同期的份额,增量是大城市增长的2个百分点。从特斯拉毛豆3来看,11月份的减量主要是特大城市,也就是上海的增量的贡献度很大,其它地方的市场相对较好。

7. 插混乘用车的区域需求

插电混动车型的出租租赁占比相对稳定,近一段时间占比始终在3%左右的比例。出租租赁车型主要的需求在特大城市和大型城市市场,今年的特大型城市插混出租表现相对突出。

近几年非限购城市的插电混动车占比逐步提升,比亚迪和理想相对较强。

荣威、别克微蓝、卡罗拉插混的限购城市依赖度较高。比亚迪插混在中小城市的表现较强。

11月相对同期的插混走强,限购城市仍是插混主力,非限购城市需求尚未全面有效推动,比亚迪的中小城市表现持续拉升。

目前看限购城市的纯电动车占比大幅提升,从2019年的8%上升到2021年的26%。

而非限购城市中的大型城市、中型城市和小型城市的新能源车的纯电动车的销量占比基本相同,2019年和2020年都在偏低的水平,今年中等城市和小型城市的11月上升到15%左右。2021年插混市场在全国各地市场占比都持续增长,尤其在限购城市,今年11月插混车市场占比达到8%,全国插混也达到4%的最高水平。在其它中小城市市场的插混市场的占比也呈现持续提升的特征。

各地出租市场的表现相对差异化较大。今年11月表现较强的出租市场是深圳、成都、广州、苏州、上海、杭州、长沙等。其中各个厂家在各地的出租市场表现也是差异较大。有些地区的本地产品在本地出租市场的占有率并不一定很高,比如深圳市场,还有重庆市场,今年都是外地品牌表现相对优秀。

私人纯电动市场的特色相对鲜明,高端化趋势极其明显。除了北京、天津是比亚迪表现优秀,天津市的长城,郑州的上汽通用五菱微型电动车表现较好,其它地区大部分都是高端化的。特斯拉表现相对较强。造车新势力的蔚来汽车,小鹏汽车的表现都是很不错的。与此同时,蔚来汽车成为纯电动车的高端市场的第2位,小鹏汽车表现也不错,而传统造车企业在私人表现的并不突出。私人插混市场的比亚迪和理想汽车的表现较强,尤其是比亚迪的主力城市几乎全面领先;理想汽车在北京、郑州、重庆等表现很好;上汽乘用车也是走势较强。合资车企的插混表现相对偏弱,宝马和南北大众表现较好。

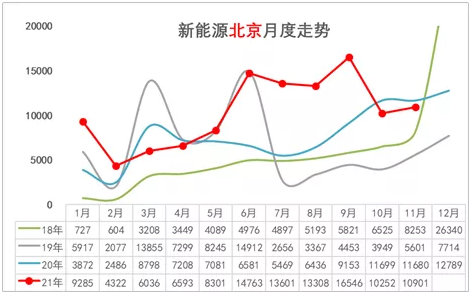

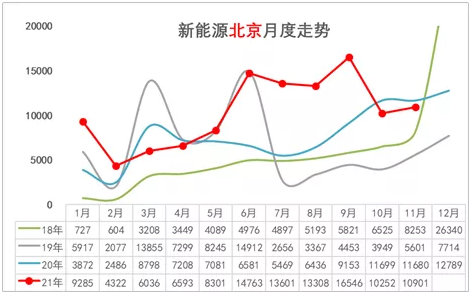

北京市场2020年新能源车市场走势相对较强,12月销量达到1.3万台,但2021年北京销量进度较慢,11月的新能源车销量达到1.1万台,销量表现一般。

2018年新能源车指标相对紧张以来,2021年北京新能源车市场跟全国走势有反差,这是指标发放节奏带来的影响效果。11月的北京新能源销量较低,考虑在缺乏指标的情况下,11月的表现也是很好了。北京的新能源车档次总体务实,这也是家用需求较好的体现。

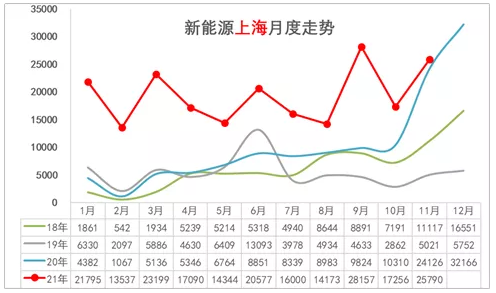

11. 上海新能源市场走势

上海市场的新政策走势与北京市场明显反差,2019年至今走势极度平稳。2020年12月份开始,上海新能源车呈现一个小爆发增长特征。

2021年11月份上海的新能源车市场销量达到2.6万台,相对去年11月的2.4万提升较大,下月的上海新能源车高基数压力较大。