2020上半年豪华车市场报告

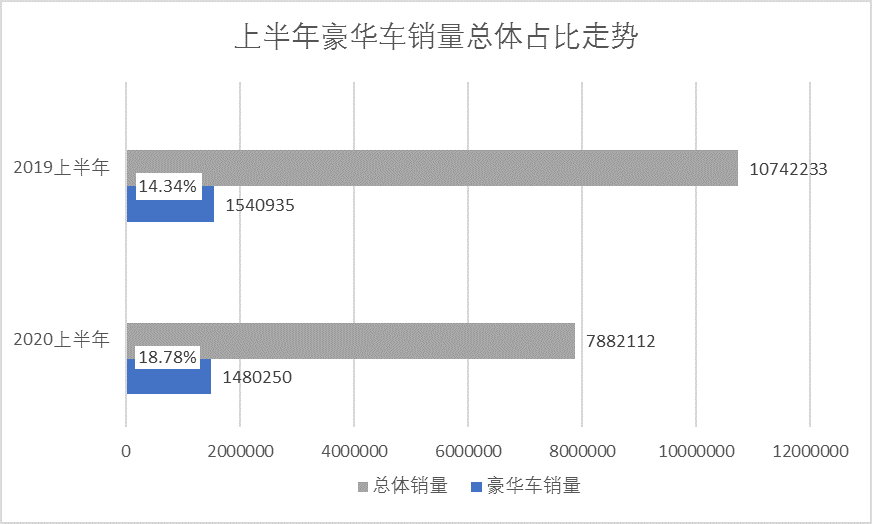

(文章来源:易车志)从上半年销量数据看,合资品牌和自主品牌销量占比依旧出现明显下滑,作为疲软市场态势下的最主要推动力——豪华车市场的逆势上扬更显难能可贵,而解构豪华车上半年具体销量数据则能进一步揭示这一细分市场中的动向趋势,以及下半年将生新变的蛛丝马迹。

豪华品牌整体走势:跑赢大市,降中有升

总体销量方面,2020年上半年豪华品牌销量合计1480250辆,相比上年同期的1540935辆,同比降幅3.94%。按照2019年豪华品牌总体3111168辆的销量基数,若全年同比下降3.94%,则销量会相应减少12万辆以上,这对本就在绝对数量上不占优的豪华品牌而言,形成了相当挑战。

受到车市疲软及疫情影响,豪华品牌上半年的销量下滑也符合情理,但其中不同品牌呈现的跌幅仍有差别,其中凯迪拉克上半年同比跌幅达33.68%,成为销量前十品牌中跌幅之最,紧随其后的是捷豹路虎,跌幅达到27.85%。

相比二线豪华品牌的较大波动,“豪华三强”上半年表现相对稳定,整体跑赢豪华品牌总体市场,正因为在奔驰、宝马、奥迪的有力拉动下,豪华车市场整体才表现得更加突出。

尽管同比下跌成为豪华细分市场的主流表现,但其中也不乏像雷克萨斯这种逆势上扬的品牌,上半年同比增长4.83%的表现让该雷克萨斯成为豪华市场中的“另类”;而更为特殊的特斯拉也成为豪华市场中的出色“后来者”,由于其本地化战略的成功实施,特斯拉上半年销量增速达到130.49%,这一成绩不仅在豪华市场中极为出色,在主流全局市场中更是一骑绝尘。

当然,上半年的豪华市场中不止存在特斯拉一条“鲶鱼”,自主新贵红旗和造车新势力“一哥”蔚来汽车上半年销量分别为60270辆和14046辆,销量分别同比增长101.44%和83.58%,尽管在品牌力方面二者仍存在部分“豪华缺失”,但凭借其差异化定位和值得称道的销量基数,两个品牌仍是上半年豪华市场中值得说道的典型。

一线衡稳,二线生变

1、一线豪华:“田忌赛马”的竞赛仍在继续

◇ 奔驰

与宝马、奥迪相同,奔驰仍将中国视为其全球最重要的市场,而这一定位至少在数年内不会改变。而且根据戴姆勒官方公布的销量数据,梅赛德斯-奔驰第二季度在亚太地区销量同比上涨8.9%至259404辆,创下历史同期新高,官方表示“这主要得益于奔驰在中国市场的良好表现”。

加上此前已经制定的“产品攻势”,2020年奔驰将在中国引入超过18款新车型;在渠道升级建设方面,奔驰大举推进“2020网络升级计划”,以期通过服务升级营造更为紧密的客户关系。无论在产品还是渠道建设举措中,奔驰整体的表现都有较大提升。

◇ 宝马

尽管上半年宝马销量同比跌幅为“豪华三强”中最高,但在其整体市场表现仍然值得称道。特别是在后疫情时期,宝马在4月推出了包括销售、售后、金融服务和市场营销等多个方面的举措,酝酿了一系列主题品牌传播事件;与奔驰的渠道升级相似,宝马也尝试了数字化转型,并在疫情初期不到1个月时间里向首批69家经销商试点推出了“BMW远程数字化营销助手”。营销工具和数字化服务体验在无形中成为了其销售体系能力提升的幕后推手。

此外,在产品方面,宝马5系插电混动成为上半年的“亮点”;同时能看到宝马在新能源推进速度上明显提速,其中光束汽车项目落地取得实质进展,宝马品牌多款纯电动产品亦被提上日程。近期华晨宝马对大东、铁西新项目再次扩大产能,140万辆(扩产达84%)的年产能足以看出宝马在华的“胃口”有多大。

◇ 奥迪

上半年奥迪与“一哥”奔驰的销量差距达到近5万辆,相比奥迪在中国全年70万辆的目标,其上半年销量完成率为43%。尽管上半年车市受到疫情的整体冲击,但从奥迪近几个月的表现来看,完成这一目标应该问题不大。

不过,有部分声音对奥迪目前的“以价换量”策略表示隐忧,大幅的终端优惠令A6L等车型的销量提振非常明显。笔者认为,奥迪的这一市场策略与近期的发展境遇息息相关,相比宝马、奔驰在中国的多品牌战略,奥迪仅凭一汽-大众奥迪单一品牌与竞争对手短兵肉搏,销量也就受到一定限制。不过好在奥迪近期在车型引进上持续加速,并且对新能源产品的重视程度也有所提升。最重要的是,上汽与奥迪的合作已经有了眉目。据称上汽奥迪工厂已进行施工改造,而沪产奥迪上市的时间也指日可待。眼看与奔驰、奥迪之间的差距逐渐固化,奥迪依靠与上汽合作“翻身”的期望也就变得愈发迫切。

“豪华三强”当前仍是一线豪华品牌不容撼动的存在,特别是销量级别上的差距,让一线和二线豪华之间形成极难被打破的壁垒。而“豪华三强”之间的竞争也是此消彼长,桂冠之位几乎“轮流坐庄”,“三强”之间的长跑式竞争从未停止,“田忌赛马”般的竞争节奏也让观者津津乐道。

2、二线豪华:由来只闻新人笑

◇ 雷克萨斯

纵观二线豪华阵营,雷克萨斯“铁打”的位置已经不容撼动,稳健的表现如同其品牌内涵一般,不见刀光剑影便已决胜克敌。上半年,尽管受到日本本土疫情的影响,雷克萨斯品牌几次传出产能受限、销量恐降,但从实际表现上看,雷克萨斯在中国的销量不仅未受不利影响,反而取得了难能可贵的同比增长。

由于雷克萨斯是典型的“以销定产”品牌,疫情后期货源吃紧,反而让已经习惯了等待的消费者觉得“正常”,甚至供需关系的进一步紧张,让消费者更加追捧雷克萨斯品牌。不过,好的产品和服务是打造独特供求关系的前提。ES、NX、RX三个“拳头产品”,加上“千金难求”的LM,让雷克萨斯的底气十足;另有UX300e新能源车型的导入,2020年雷克萨斯销量企稳已成定局。

◇ 凯迪拉克

相比雷克萨斯在二线豪华品牌中“稳若泰山”的表现,凯迪拉克在这半年的脚步则略显踟蹰。

究竟是什么导致凯迪拉克上半年33.68%的同比销量降幅?经过前期的产品序列重整,凯迪拉克已经梳理清晰了CT、XT系列,全员集结,产品型谱没有短板;另一方面,凯迪拉克以Super Cruise等科技技术为加分,新技术相继应用于已有车型上,技术上也不存在短板之说。

但三成跌幅的背后推手确实存在,而且是凯迪拉克的难解之题。一是前期“以价换量”的副作用显现,市场走低、消费信心不足,潜在客户加剧观望心理;二是通用在中国步入低谷期,其旗下品牌别克、雪佛兰、凯迪拉克无一幸免,从低谷走出仍需时间,影响也将持续。凯迪拉克想要再次形成与雷克萨斯“角力”的局面也尚需时日。

◇ 沃尔沃

上半年沃尔沃走入大家视线的次数并不多,但却守住了销量规模,同比降幅3.6%的成绩仅次于奥迪。在如今的市场状况中,降幅小其实就意味着超越竞争对手。最关键的是,由于凯迪拉克的大幅下滑,沃尔沃大有靠近二线豪华第一阵营的趋势。除了尾随的特斯拉比较特殊外,捷豹路虎、林肯等均已被沃尔沃甩在身后。

从终端销售看,沃尔沃的销量支撑很大一部分来源于其颇具吸引力的“优惠幅度”,而能够采取这种策略的原因,又与沃尔沃国产化比率密切相关。随着国产化比率的提升,沃尔沃车型的价格优势也变得越来越明显。

◇ 特斯拉

将特斯拉列入豪华品牌阵营本身存在较大的争议,毕竟其产品类别不同于传统燃油车。但在品牌定位和消费群体画像方面,特斯拉已经成为不折不扣的豪华品牌。

特斯拉品牌自不用多说,如今的市值已经超过一众“大佬级厂商”的总和、今天的特斯拉如同一颗被快速吹胀的气球,膨胀的速度如此惊人,而且它借助纯电动汽车的技术优势实现了真正的“弯道超车”。

上半年仅凭一款国产化的Model 3,特斯拉就打乱了中国豪华中型轿车和纯电动汽车市场的格局。下半年随着新车型的国产化加速,因特斯拉的销量激增而产生的“蝴蝶效应”仍旧值得期待,毕竟“新生力量异军突起”这样的故事人人都爱。

◇ 保时捷

从保时捷官方发布的消息看,2020上半年中国仍是保时捷全球最大的单一市场;而且随着中国疫情逐渐平稳,保时捷在华新车交付量从3月开始便不断提升,6月的新增订单量更是创下历史新高,其中Macan、Cayenne、Panamera车型对保时捷的销量起到主要支撑作用。

中国豪华品牌市场近年来迸发出的巨大活力和保时捷品牌对中国消费者的独特魅力,使得其在中国市场的发展潜力远未达到瓶颈。

◇ 林肯

同为美系豪华,林肯在中国的发展道路似乎与凯迪拉克有着些许不同。从开始到现在,林肯给外界的印象是“高端”但不“从流”,对销量的要求好像并不是这个品牌目前的目标。

在逐渐站稳豪华市场位置后,林肯的国产化步伐开启。国产化后的冒险家6月销量已突破3000辆,刷新了林肯在华市场的单车最高月销量纪录。冒险家的大获成功是林肯国产化后第一次“大捷”;7月8日,林肯国产飞行家上市,售价50.98万元起步。随着第二款国产车型的落地,林肯具备了向上的本土化产品支撑。

但是,已经看到希望曙光的林肯也面临“得与失”的权衡。有传言称林肯将在2020年后停产大陆车型,并且变为专注于SUV车型的豪华品牌。如果孤注一掷向SUV领域发展,林肯将具有更显著的产品特色,但也可能注定将走上一条更为细分的道路。

◇ 捷豹路虎

从厂商公布的数据看,捷豹路虎在上半年实现了连续4个月的同比增长,不过厂商却对具体销量数字只字未提。上牌数据显示,捷豹路虎上半年合计上牌量为37190辆,同比下滑27.85%,降幅仅次于凯迪拉克。

虽然要车型有车型,要产能有产能,但是捷豹路虎的销量却难见起色。笔者看来,捷豹路虎仍然缺少能够挑起销量的“主力车型”,加之市场对捷豹路虎终端售价的戏谑调侃,使得该品牌被“看低”不少。下半年随着已经停产的路虎卫士再次回归,捷豹路虎也将因此获得有限的刺激增长点。如何充分利用其顶级产品(如路虎揽胜)在豪华市场细分区域营造的制空优势充分激活市场,重拾大众群体对其豪华品牌形象的广泛认可,成为其面对的最大挑战。

3、其他豪华品牌

◇ 英菲尼迪和讴歌

之所以将这两个品牌放在一起,主要是二者有太多相似之处。曾名列豪华品牌主流阵营的英菲尼迪和讴歌,在2020上半年销量仅为12866辆和5319辆,分别同比下跌36.63%和27.81%。不禁令人唏嘘。

曾经的“日系豪华三强”,如今只剩雷克萨斯独当一面。日渐缩水的销量和上半年不时传出小道消息令英菲尼迪在中国的前路被蒙上了一层阴影。与英菲尼迪在中国的发展相似,本田高端品牌讴歌叱咤北美市场,但却在中国难服水土。品牌知名度、产品线等问题成为讴歌发展道路的阻碍。

◇ 红旗

红旗作从出生开始就自带“红色”属性的品牌,多年来如同飘渺云烟一般不食人间烟火,但当决定“飞入寻常百姓家”后,红旗的落地果断而彻底。

在热销车型中,H5和HS5成为目前的主力车型,H7、HS7两款车型让红旗品牌向上有了坚实的支撑,而H9则让红旗拥有最终登上“豪华品牌汽车圆桌”的资格。当向上的底气变得更足时,红旗也彰显出后劲十足的一面。

虽然上半年合计销量达到60270辆,同比增长101.44%,但是将如今的红旗列入豪华市场一类仍难平众议。外界对于红旗是否属于高端品牌的争议主要集中在H5和HS5两款走量车型上,其终端售价在15万~25万元,距离行业普遍认为的豪华品牌30万元单车均价仍有差距。而H7和HS7虽然价格足够入围,但销量却未成气候。笔者看来,目前红旗最需要的是时间,只要给其中高端车型足够的时间,充分释放销量,相信红旗能够保持目前的销量增势,甚至其全年成绩也有可能创造业界同比增长之最。

◇ 蔚来

被贴上各种标签的蔚来汽车如今算是终于挺直了腰板。上半年合计14046辆的销量让它成为当之无愧的造车新势力“一哥”。尽管前期ES8开拓市场时遭遇了重重困难,但经过两三年的培育,消费者对蔚来品牌的认可度大大提升,而后续产品ES6也承接了价格下探的“接力棒”。

如今看来,继续扩大规模是蔚来需面对的最大难题,借助“由企业和用户共同完成”的独特营销策略,蔚来更需要继续依托用户,开拓新市场,持续推动新产品上市。好在EC6在年中节点上市,这也让蔚来下半年又多了一张“可打的牌”,自然也多了一层实力在豪华品牌阵营站住脚跟。

得“三细分领域”者,得豪华市场

对于豪华品牌市场中不同细分领域,“豪华三强”表现出应有的实力和优势。特别是中型轿车、中大型轿车和中型SUV领域,奔驰、宝马、奥迪几乎没给其他竞品留下任何反击的机会。即便如此,在细分领域中,其他豪华品牌也都依靠各自“拳头车型”的些许优势,拿下了至关紧要的部分份额。

1、轿车

◇ 中型轿车

作为豪华品牌市场中最传统的、最基础的细分领域,中型轿车多年来一直是“豪华三强”的根基。但从上半年销量看,奥迪A4L的销量已经被宝马3系明显拉开差距;而特斯拉Model 3的热销使其拿到了入围豪华品牌销量榜的一张弥足珍贵的“船票”。沃尔沃S60、凯迪拉克CT5销量位列该车型级别的第二阶梯;红旗H5由于价格关系虽然销量突出,但并不具有可比性。第三阵营的捷豹XEL、奥迪A5、英菲尼迪Q50L则和第一、二阵营形成数量级的差距。

◇ 中大型轿车

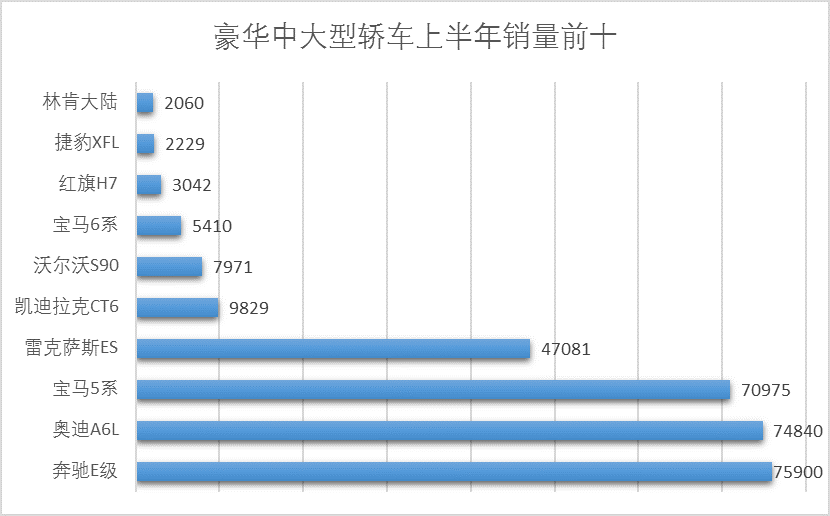

中大型轿车亦呈现三个阶梯分布。奔驰E级、奥迪A6L、宝马5系当仁不让占据前三席,半年销量均超7万辆。第二阶梯中仅雷克萨斯ES一款车型半年销量超过1万辆且少于5万辆,照此趋势,如果厂商增加ES供应量,其销量仍存较大上升空间,该级别细分市场未来将大概率出现“四强”的局面。第三阶梯中,凯迪拉克CT6、沃尔沃S90、宝马6系等半年销量均超过5000辆但不足1万辆。相比林肯大陆、捷豹XFL、红旗H7数千辆成绩,中大型轿车领域的两极分化特点更加突出,而这一趋势可能将在下半年加剧。

◇ 旗舰大型轿车

在豪华旗舰大型轿车方面,只有宝马7系一款车半年销量过万辆。其他车型中,保时捷Panamera意外超过奥迪A8L,名列第三;而A8L的下滑也极具标志性,说明国人对传统高端轿车的印象开始改变,多元化的选择倾向,诸如迈巴赫S级、雷克萨斯LS,也变得更加明显。

2、SUV

◇ 紧凑SUV

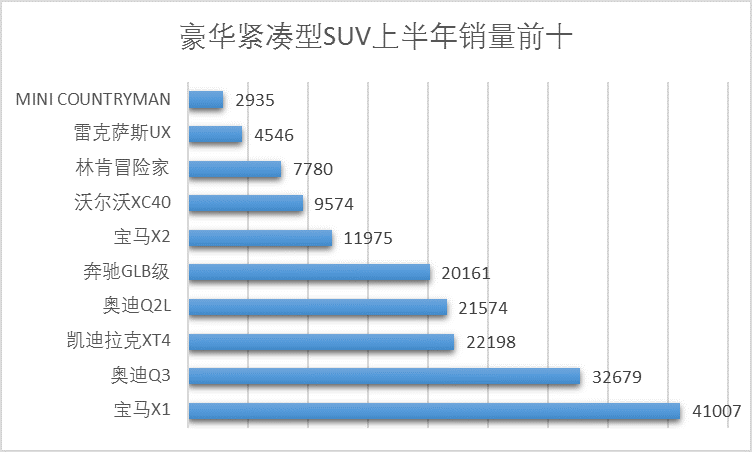

在紧凑SUV领域,宝马仍旧占据优势,X1以半年41007辆的成绩拉开优势。虽然Q3名列第二,但同品牌的Q2L显然弥补了消费者对Q3的审美疲劳,挽留了这部分市场份额。同样拥有双车型的宝马,虽然X2上半年销量过万辆,但与X1差距更明显,产品结构稍显不平衡,X2也因此存在被边缘化的危险。从品牌上看,GLB在奔驰品牌的加成下,仍有销量提升的可能;但与性价比优势突出的凯迪拉克XT4相比,GLB仍缺少一些争取更多份额的诚意。

◇ 中型SUV

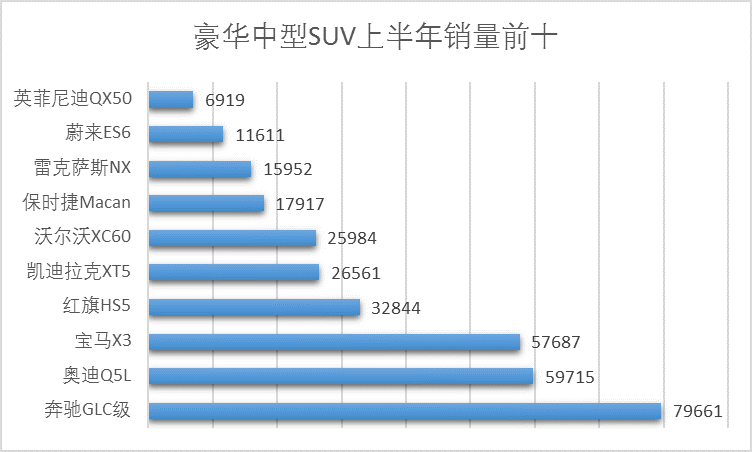

在中型SUV领域,奔驰GLC一马当先,半年销量近乎8万辆,远超奥迪Q5L和宝马X3。与奔驰E级一样,GLC也成为奔驰销量的中流砥柱。相比GLC的高高在上,奥迪Q5L和宝马X3相对在同一水平,两款车型在这一“量级”中不分伯仲。由于GLC在2015年上市,此时正值产品生命中期,销量发挥效果最明显;而最新一代奥迪Q5L和宝马X3都是在2018年上市,仍在产品成长期,因此销量也为彻底释放。因此,预计两年内,Q5L和X3销量逐渐增长,直至超越处于产品生命后期的GLC。

中型SUV领域的销量分布相对均衡,这也体现出该细分领域的竞争较为激烈,从红旗HS5的32844辆到蔚来ES6的11611辆,各品牌之间的实力实力之争将在下半年继续展开。

◇ 中大型SUV

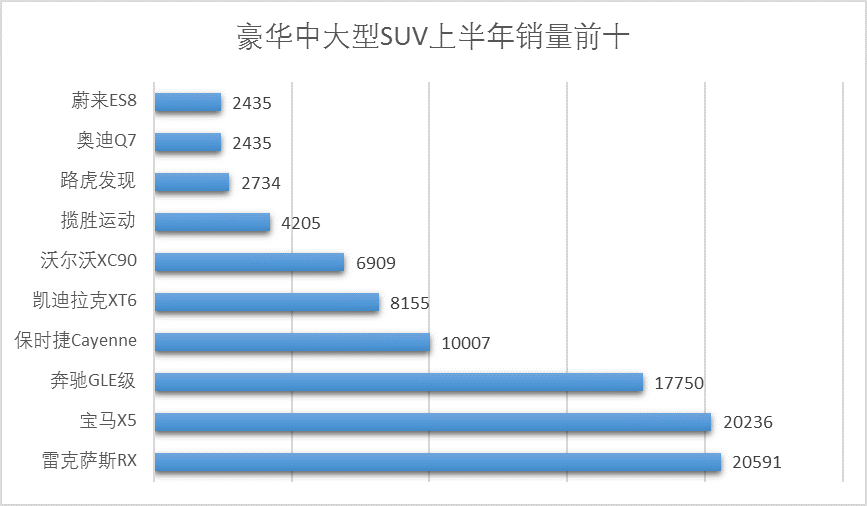

雷克萨斯RX登顶榜首,充分说明了厂商对细分市场投入的精准性。在原本就已经具有强劲竞争力的基础上,雷克萨斯在2019年推出RX L,进一步增加产品竞争力,效果也十分显著。相比宝马X5、奔驰GLE情理之内的表现,保时捷Cayenne上半年10007辆的成绩也相当惹眼,但由于单车均价高出同类产品一截,更显出保时捷Cayenne的强大之处。

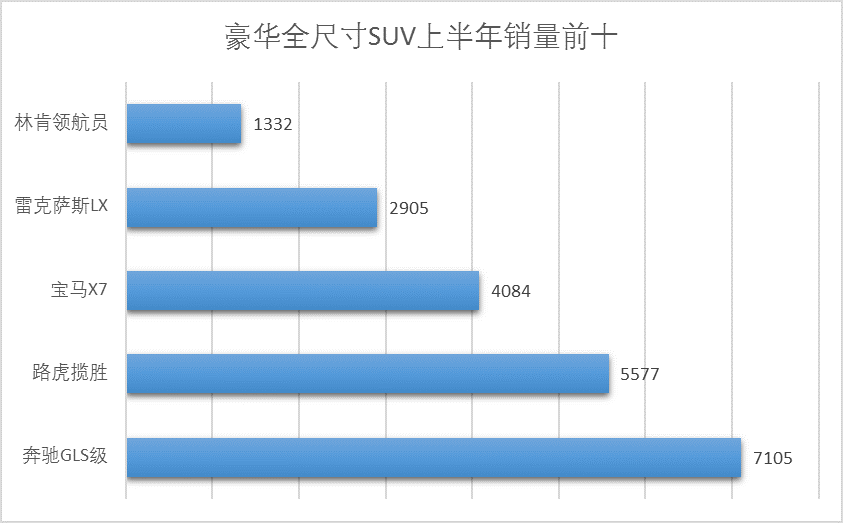

◇ 全尺寸SUV

由于豪华品牌的全尺寸SUV车型较少,因此仅对前5名做统计说明。这一领域中,奔驰GLS和路虎揽胜的优势非常明显,宝马X7虽然是2019年进入国内市场,但势头却很猛,预计其下半年销量仍有上涨的空间。

3、新能源汽车

新能源市场已经逐渐从原本的“秀肌肉”演变成“抢滩未来市场”,豪华品牌近两年来在新能源车型和技术储备上的频繁动作足以说明,各大豪华品牌也因此开始深入新能源市场腹地。不过各厂商的节奏却稍有不同,比如宝马在纯电动车型上发力早,奥迪、奔驰紧随其后。另外,插电混动车型的布局上,二线品牌中沃尔沃投入较多,凯迪拉克则干脆按兵不动,雷克萨斯在充分利用其混合动力车型的前提下,终于在上半年放出了纯电动车型……相比传统动力车型,各大豪华品牌在新能源细分市场的看点更多,节奏也更紧张。

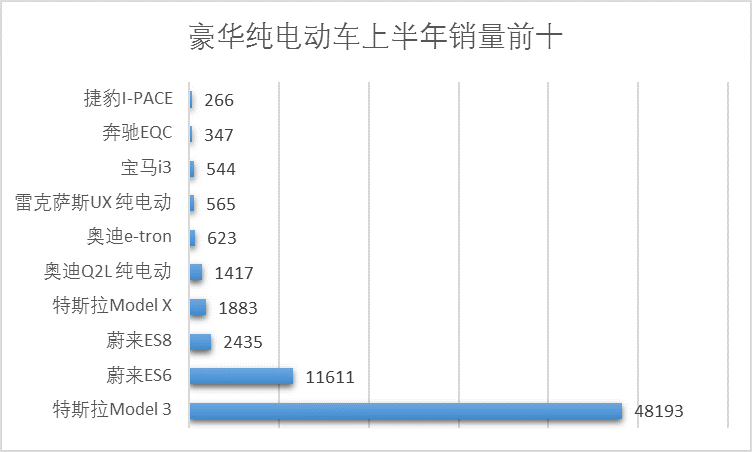

◇ 纯电动汽车

去年11月底国内上市以来,Model 3国产化后的效果立竿见影,30万元以内的价格把中国的电动车市场生生撕开了一道入口。

Model 3有多强?半年销量可见一斑,仅Model 3一款车的销量就超过豪华品牌纯电动车型第2-10名销量的总和,即便是国内其他自主品牌纯电动车型销量也比Model 3差一大截。

其中,Model 3的6月销量已经超过1.5万辆,甚至与奔驰C级、宝马3系达到同一水平,关键是Model 3的零部件本地采购比例还有一定的提升空间,价格下探也将成为必然。如此看来,Model 3搅动的不仅是新能源汽车市场,更对传统豪华品牌带来了严峻的挑战。

在Model 3的光芒之外,还有蔚来ES6值得一说。2019年1月高调上市以来,ES6逐渐取代“同门师兄”ES8的主力位置,2020年ES6当之无愧站在了造车新势力阵营中的“C位”,蔚来几年来奠定的“用户企业”口碑还将为其持续获得较大的上升空间发挥重要作用。

此外,2019年上市的奥迪Q2L电动版、奥迪e-tron、奔驰EQC以及今年4月才姗姗来迟的雷克萨斯UX电动版,都开始在上半年显现竞争力,而最早占位豪华纯电动市场的宝马i3则被挤到第8名。

上半年,豪华品牌20万~30万元的纯电动车型仍是主要的“走量”产品,除了特斯拉Model 3的一骑绝尘,奥迪Q2L纯电动版、奔驰EQA(预计2020年上市)、雷克萨斯UX纯电动版等后上市车型都是“种子选手”,而豪华纯电动细分领域的竞争走向将很有可能决定未来豪华品牌基础销量的竞争格局。

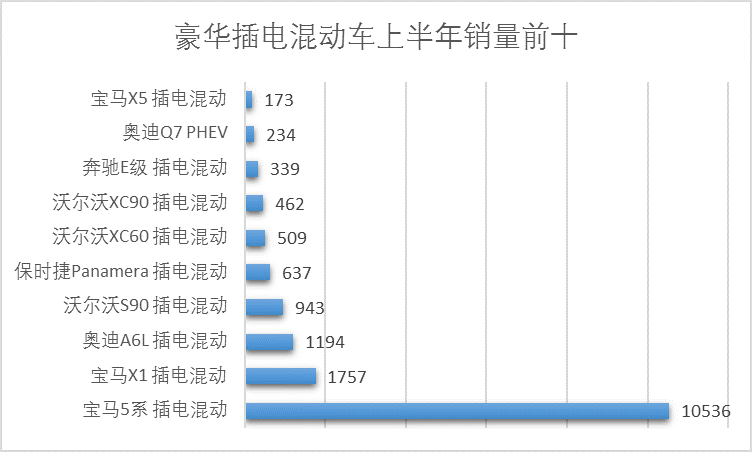

◇ 插电混动汽车

插电混动领域基本还原了老牌豪华品牌的产品技术能力。宝马5系插电混动版本国产化后,获得了极大的价格优势,并在销量上充分展现了这一优势,上半年10536辆的成绩使其足以跳出与其他竞争车型的原有数量级。

与宝马、奥迪在插电混动产品投入上的预期不同,沃尔沃品牌在插电混动车型上的投入比其他二线豪华品牌明显更多,其旗下4款车型都推出了相应的插电混动版本,为消费者提供了较为丰富的选择。

第四消费时代还有多远?

上半年国内豪华市场表现较为出色,即便受疫情影响,但豪华市场的市场占有率仍在持续提升,造成这种市场情况的原因不仅与国内车市步入成熟期有关,也与豪华品牌的市场渗透程度相关。但是,2018年以来国内车市出现拐点,2020年上半年又遭遇疫情,市场下滑的势头更加剧烈,豪华品牌市占率提升或许是中国车市调整的现象之一,又或许是车市整体转型的短暂反应。

根据三浦展的《第4消费时代》一书所说:自1912年起,消费分为四个阶段,第一消费时代,是少数中产阶级享受的消费;第二消费时代,乘着经济高速发展的春风,以家庭为中心的消费势如破竹;第三时代,消费的个人化趋势风生水起。而如今,日本已进入第四消费时代,即重视“共享”的社会。以日本发展为鉴,已有不少人论断国内消费需求已经开始步入第三消费时代末期,由此可以预见中国车市豪华品牌的增长也并非拥有无限潜力,但究竟豪华品牌市场的天花板有多高,至少迄今仍未显现。而当扣响第四消费时代的大门那一刻开始,豪华品牌市场也将步入稳固的成熟期,市场格局也将因此而重构。