2024年8月份全国乘用车市场分析

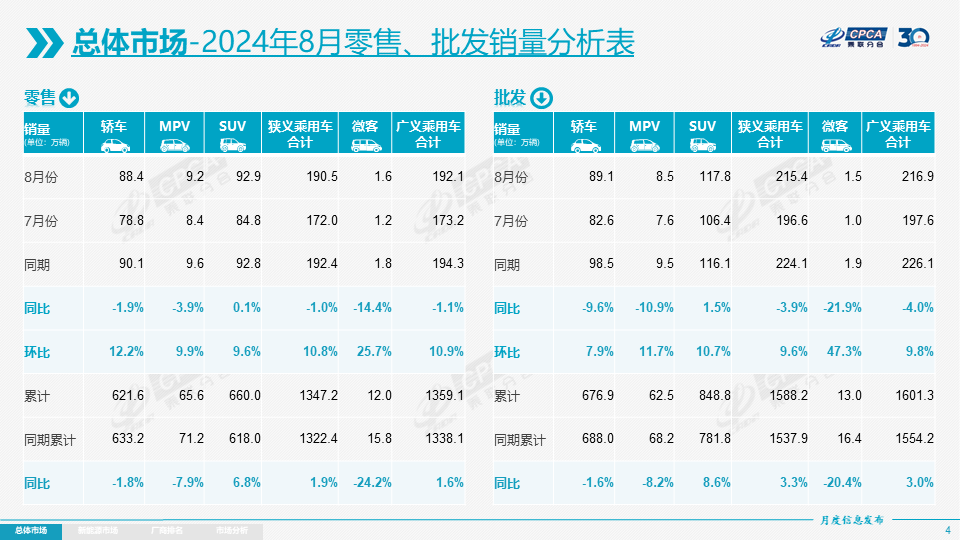

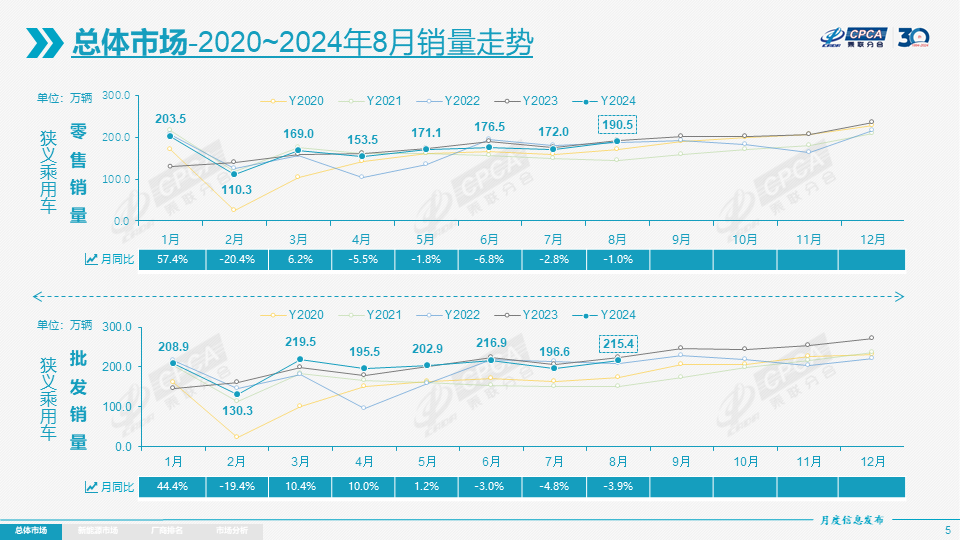

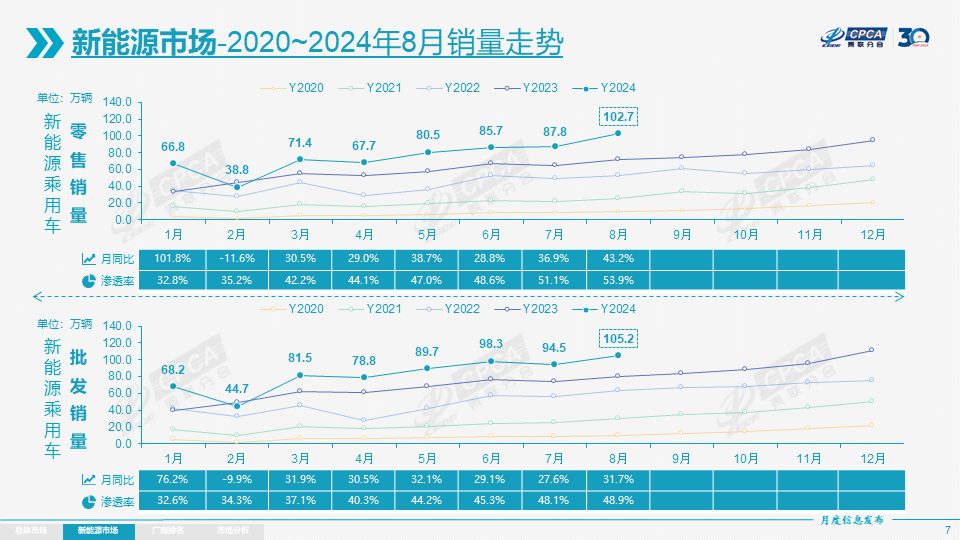

零售:8月全国狭义乘用车零售190.5万辆,同比下降1.0%,环比增长10.8%;今年以来累计零售1,347.2万辆,同比增长1.9%。其中8月常规燃油车零售87万辆,同比下降28%,环比增长4%;1-8月常规燃油车零售744万辆,同比下降15%。8月国内新能源车零售渗透率53.9%。

随着报废更新政策进一步发力以及地方以旧换新政策陆续出台,国家呼吁反内卷后终端价格也开始趋稳,消费持币观望情绪进一步缓解,整体车市热度有所回升。随着新能源车市能源结构变化,渗透率第二个月突破50%,整体车市季节走势与传统燃油车季节走势逐渐出现分化,8月新能源车市热度攀升,继续延续下半年持续走强的趋势。

受近期高温多雨、部分行业生产淡季等因素影响,8月份制造业PMI降至49.1%,景气水平有所回落。但随着7月25日,国家发展改革委、财政部印发《关于加力支持大规模设备更新和消费品以旧换新的若干措施》,提高汽车报废更新补贴标准。此次新补贴标准提高至购买新能源乘用车补2万元、购买2.0升及以下排量燃油乘用车补1.5万元,由于报废更新的新能源较燃油车补贴有多5000元的优势,新能源车市场消费热情进一步被激发,其中入门级纯电动车与狭义插混市场强势增长。

近几个月的报废更新申报量环比大幅增长,根据全国汽车以旧换新平台最新数据显示,截止8月31日上午10点,已经收到汽车报废更新补贴申请超过80万份。由此测算8月下半月单日新增报废更新已超过1.33万份,充分体现了报废更新政策的拉动作用效果喜人。8月厂商新能源国内批发销量大幅低于零售,新能源车市终端销量呈现出好于预期的加速上行的趋势。

8月乘用车市场的特征:一、8月新能源零售环比7月增速17%是近期较强的,体现国家报废更新政策的良好市场反馈;二、新能源车国内零售渗透率达到54%,较2023年8月增16.7个百分点,创渗透率新高;三、批发与零售走势分化,厂商在努力稳产降库存,以实现更好的流通生态;四、出口整体强增长态势稍有放缓,但8月份新能源的出口同比增23%,好于1-8月出口累计增速(20%)约3个百分点,体现出口新能源回暖明显;五、主流自主车企持续走高,新势力表现分化,国际品牌电动化仍需加速。

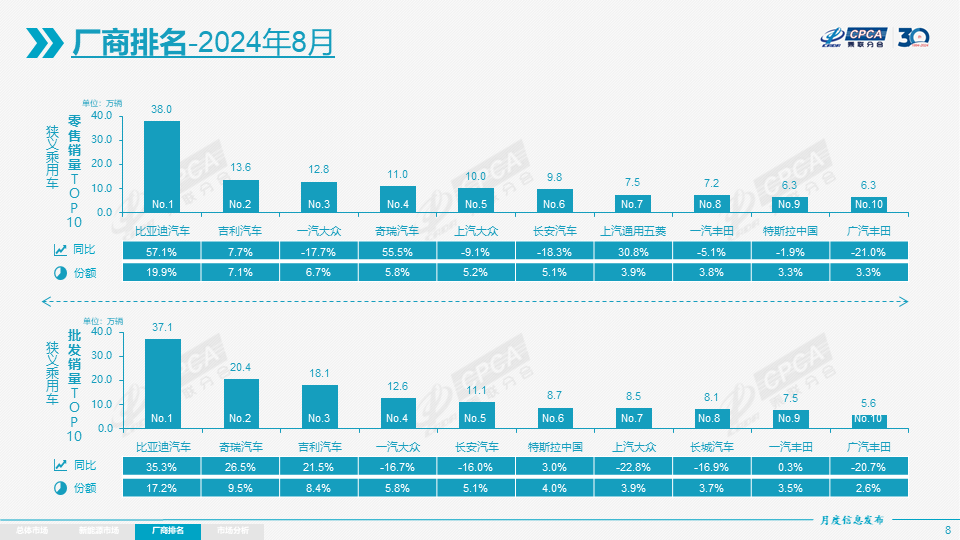

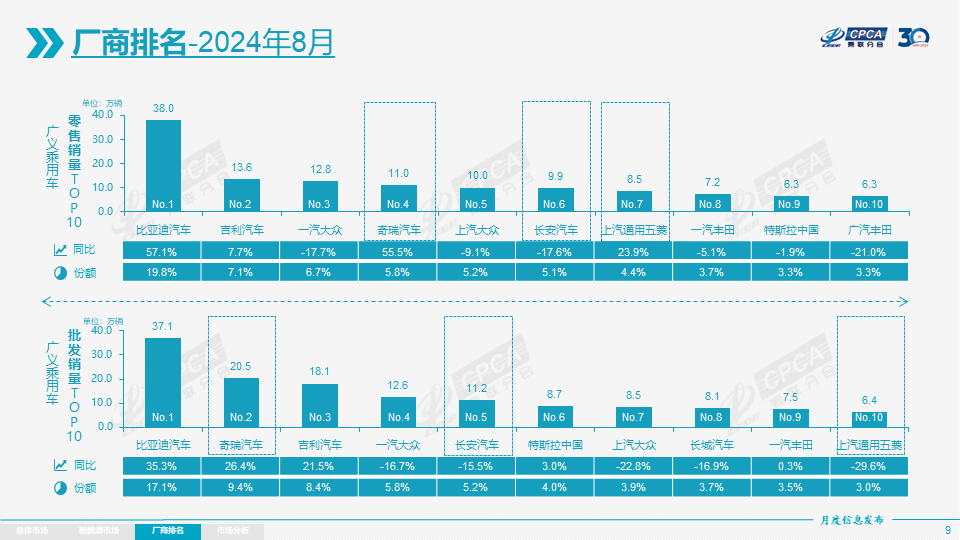

8月自主品牌零售120万辆,同比增长21%,环比增长14%。当月自主品牌国内零售份额为63.4%,同比增长11.4个百分点;2024年自主品牌累计份额58%,相对于去年同期增加7.8个百分点。8月自主品牌批发市场份额66.9%,较去年同期增长9.4个百分点;自主品牌在新能源市场和出口市场均获得明显增量。头部传统车企转型升级表现突出,比亚迪、奇瑞汽车、吉利汽车、长安汽车等传统车企品牌份额提升明显。

8月主流合资品牌零售48万辆,同比下降27%,环比增长7%。8月德系品牌零售份额16.6%,同比下降3.5个百分点,日系品牌零售份额12.6%,同比下降4.2个百分点。美系品牌市场零售份额达到5.7%,同比下降2.9个百分点。

8月豪华车零售22万辆,同比下降21%,环比增长3%。8月的豪华品牌零售份额11.6%,同比下降3个百分点,传统豪华车市场零售份额回落明显。

出口:今年总体汽车出口延续去年强势增长特征。乘用车厂商统计口径:8月乘用车出口(含整车与CKD)41.3万辆,同比增长24%,环比增长9%;1-8月乘用车累计出口304万辆,同比增长30%。8月新能源车占出口总量的24%,较同期持平。随着南美等市场的恢复,8月自主品牌出口达到33.3万辆,同比增长17%,环比增长8%;合资与豪华品牌出口8万辆,环比增长20%。

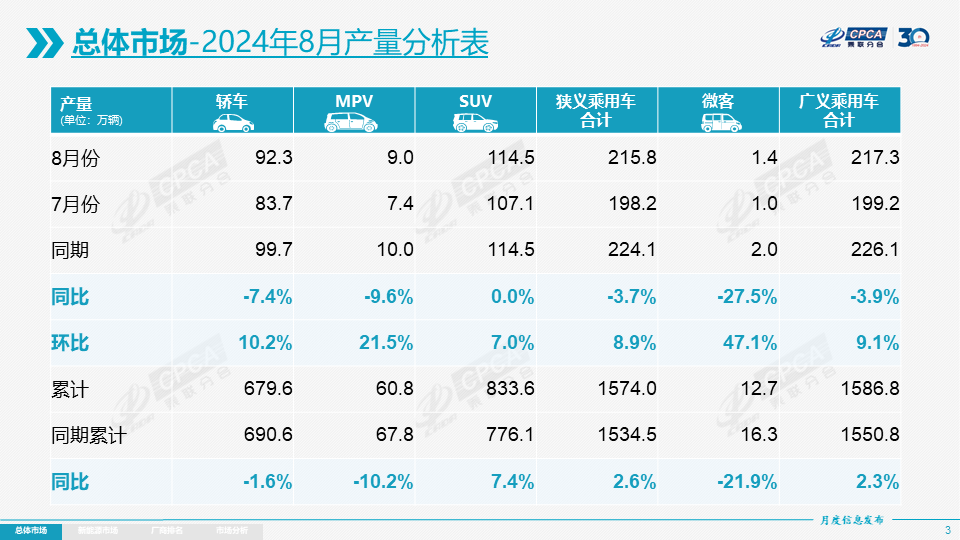

生产:8月乘用车生产215.8万辆,同比下降3.7%,环比增长8.9%。8月乘用车生产较2023年的历史同期高点224万辆减少约9万辆。8月豪华品牌生产同比下降5%,环比下降1%;合资品牌生产同比下降28%,环比增长12%;自主品牌生产同比增长8%,环比增长10%。

批发:8月全国乘用车厂商批发215.4万辆,同比下降3.9%,环比增长9.6%。受车企夏季产销谨慎的影响,8月乘用车批发未能创出新高。8月自主车企批发144万辆,同比增长12%,环比增长9%。主流合资车企批发46万辆,同比下降30%,环比增长12%。豪华车批发25万辆,同比下降15%,环比增长5%。

8月乘用车主力厂商总体批发表现分化,比亚迪、奇瑞汽车、吉利汽车、大众、长安系厂商总体较强。8月万辆以上销量的乘用车厂商共35家(7月32家,去年同期34家),占整体市场份额96.8%,其中同比增速超50%的有4家,同比增速10%-50%的有5家,同比负增长的16家。万辆以上批发量的乘用车厂商环比正增长的有27家,其中环比增长10%以上的有17家,部分自主和日韩系合资的品牌环比表现较强。

库存:由于8月厂商生产相对谨慎,批发减量,形成了月度厂商产量高于批发0.4万辆,而厂商月度国内批发低于零售17万辆的淡季渠道去库存走势,连续7-8月渠道去库存30万辆明显改善了经销商运行压力。由于合资车企持续去库存趋势,因此近期总体的生产谨慎,1-8月厂商库存下降15万辆(去年同期下降4万辆)。总体乘用车国内渠道库存下降62万辆(去年同期下降17万辆)。

新能源:

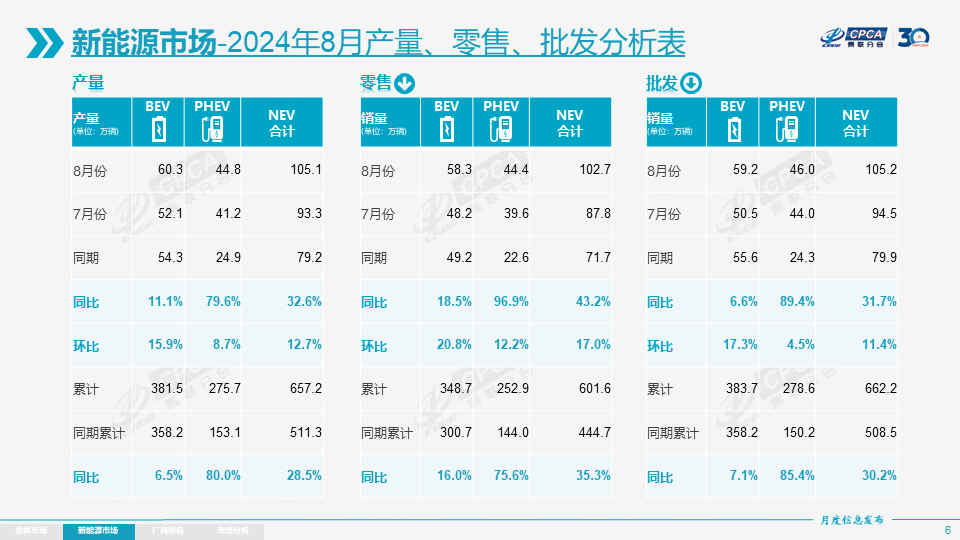

8月新能源乘用车生产达到105.1万辆,同比增长32.6%,环比增长12.7%。2024年1-8月生产657.2万辆,同比增长28.5%。

8月新能源乘用车批发销量达到105.2万辆,同比增长31.7%,环比增长11.4%。2024年1-8月批发662.2万辆,同比增长30.2%。

8月新能源乘用车市场零售102.7万辆,同比增长43.2%,环比增长17.0%。2024年1-8月零售601.6万辆,同比增长35.3%。

8月新能源乘用车出口9.9万辆,同比增长23.7%,环比增长7.6%。2024年1-8月出口78.7万辆,同比增长20.1%。

1) 批发:8月新能源车厂商批发渗透率48.9%,较2023年8月35.6%的渗透率提升13.3个百分点。8月,自主品牌新能源车渗透率63%;豪华车中的新能源车渗透率43.2%;而主流合资品牌新能源车渗透率仅有7.8%。

8月纯电动批发销量59.2万辆,同比增长6.6%,环比增长17.3%;8月狭义插混销量34.5万辆,同比增长84%,环比增长9%;8月增程式批发11.5万辆、同比增长109%,环比下降6%。8月新能源批发结构中:纯电动56%、狭义插混33%、增程式11%,2023年8月为纯电动70%、狭义插混24%、增程式7%。2023年全年新能源批发结构中:纯电动69%、狭义插混23%、增程式8%,增程式有效弥补纯电动的续航焦虑,应该属于纯电动的分支。

8月B级电动车销量21.6万辆,同比增长31%,环比增长5%,占纯电动份额37%。纯电动市场的A00+A0级经济型电动车市场回落,其中A00级批发销量9.7万辆,同比增长15%,环比增长17%,占纯电动的16%份额,同比微增1个百分点;A0级批发销量13.1万辆,占纯电动的22%份额,同比下降10个百分点;A级电动车12.7万,占纯电动份额22%,同比增加2个百分点;各级别电动车销量分化,消费升级的高端化态势明显。

8月乘用车批发销量超两万辆的车型有16个(上月15个):Model Y(56,309辆)、比亚迪宋(53,786辆)、海鸥(40,949辆)、海豹06(40,015辆)、秦L(40,011辆)、比亚迪秦(30,446辆)、Model 3(30,388辆)、比亚迪元(30,061辆)、朗逸(26,186辆)、瑞虎8(25,821辆)、博越(25,622辆)、理想L6(24,897辆)、宋L(23,007辆)、星越(22,376辆)、速腾(21,251辆)、瑞虎7(21,005辆)。其中新能源位列总体乘用车车型销量前8位(上月前10位),朗逸等燃油车主力车型国内表现有所改善。

2)零售:8月新能源车国内零售渗透率53.9%,较去年同期37.3%的渗透率提升16.6个百分点。8月国内零售中,自主品牌中的新能源车渗透率75.9%;豪华车中的新能源车渗透率33.5%;而主流合资品牌中的新能源车渗透率仅有8%。从月度国内零售份额看,8月主流自主品牌新能源车零售份额73%,同比增3个百分点;合资品牌新能源车份额3.8%,同比下降1.4个百分点;新势力份额16.0%,小米汽车等品牌拉动新势力份额同比增长2个百分点;特斯拉份额6.2%,同比下降2.8个点。

3)出口:8月新能源乘用车出口9.9万辆,同比增长23.7%,环比增长7.6%。占乘用车出口24%,较去年同期持平;其中纯电动占比新能源出口的80.8%,作为核心焦点的A0+A00级纯电动出口占新能源出口的41%(去年同期79%)。伴随着中国新能源车的规模优势显现和市场扩张需求,中国制造的新能源品牌产品越来越多地走出国门,在海外的认可度持续提升,虽然近期受到外部国家的一些干扰,但自主插混出口发展中国家增长迅猛,前景光明。8月厂商出口方面优秀的企业是:比亚迪(30,451辆)、特斯拉中国(23,241辆)、上汽乘用车(5,128辆)、奇瑞汽车(4,472辆)、上汽通用五菱(3,427辆)、小鹏汽车(2,500辆)、长城汽车(2,394辆)、哪吒汽车(1,489辆)、吉利汽车(1,402辆)、华晨宝马(967辆)、东风本田(953辆)、江苏悦达起亚(950辆)、赛力斯(926辆)、东风汽车(871辆)、江淮汽车(612辆)。其他车企新能源出口也有一定规模。从自主品牌出口的海外市场零售数据监控看,A0级电动车占比曾达到近50%,是自主出口绝对主力,上汽等自主品牌小型电动车前期在欧洲表现较强,因此受到相应的针对性加税措施,这也体现了小微型电动车是世界电动车的竞争核心,我们急需引导电动车发展小型化的财税政策,鼓励小微型电动车发展,这样才能让中国电动车可持续走向世界。作为与纯电动零碳车型对应的燃油车大类,在海外市场“油电平权”的大趋势下,自主插混车型依托低油耗长续航的优势,在海外市场其分流燃油车的能力和表现日益突显。

4)车企:8月新能源乘用车企业总体走势较强,比亚迪纯电动与插混双驱动夯实自主品牌新能源领先地位;以理想汽车、赛力斯汽车、长安汽车、零跑汽车等为代表的增程式电动车表现尤其突出。在产品投放方面,随着自主车企在新能源路线上“多线并举”策略的实施,市场基盘持续扩大,新能源月度批发销量突破万辆的厂商达到19家(同比增加4家,环比增2家),占新能源乘用车总量90.4%(上月89.2%,去年同期87.2%)。其中,比亚迪(370,854辆)、特斯拉中国(86,697辆)、吉利汽车(75,484辆)、长安汽车(49,398辆)、理想汽车(48,122辆)、奇瑞汽车(43,074辆)、上汽通用五菱(41,514辆)、赛力斯(35,741辆)、广汽埃安(31,772辆)、零跑汽车(28,005辆)、长城汽车(24,769辆)、东风汽车(23,571辆)、蔚来汽车(20,176辆)、小鹏汽车(14,036辆)、上汽大众(13,510辆)、一汽红旗(13,229辆)、小米汽车(13,111辆)、沃尔沃亚太(10,429辆)、极狐汽车(10,001辆)。

5)新势力:8月新势力零售份额16.0%,同比增加2.1个百分点;零跑、极狐、智己等车企销量同比和环比表现总体仍较强。主流自主车企的新能源日益走强,比亚迪、吉利、长安、奇瑞、上汽通用五菱等新能源表现很强,成为新能源的中流砥柱。主流合资品牌中,南北大众领先,上汽大众与一汽大众8月合计新能源车批发19,968辆,占据主流合资纯电动50%强份额,大众坚定的电动化转型战略初见成效。8月的沃尔沃和广汽丰田的新能源车也大幅走强。

6)普混:8月普通混合动力乘用车批发8.3万辆,同比增长1%,环比增长15%。其中一汽丰田(32,216辆)、广汽丰田(31,796辆)、长安福特(5,441辆)、东风本田(4,361辆)、广汽本田(4,121辆)、东风汽车(1,681辆)、广汽传祺(1,407辆)、吉利汽车(1,107辆)、东风日产(1,056辆),混合动力的自主品牌销量逐步提升。

9月共有21个工作日,相对去年多一天,由于今年中秋节在9月17日,9月月末没有提早休假,因此9月的有效销售时间较长。"金九银十"是车市的美好日子,今年的"金九"效果将更加突出,有利于销量提升。

国家推出报废更新政策,并进一步承担9成左右的报废更新补贴资金,这是很好的促消费的示范效应,引导各地推进相应的以旧换新鼓励政策并及时出台实施细则。随着各地以旧换新政策的陆续出台,预计地方补贴政策初期的效果肯定都是很好的,这也为“金九银十”的销量带来更好的促进。

随着房地产的持续回落,居民投资房产的规模继续下降,消费受投资挤压问题逐步缓解,有更多的资金做储蓄和消费。在“现金为王”和“及时享乐”的思潮碰撞之下,车市消费有相对更强的消费能力保障;技术升级带来的高性价比车型涌入中国车市,叠加促消费政策的落地,前期购车群体从“有没有”到“好不好”的需求将得到有效的释放,推动消费升级趋向良好的增长。

今年的成都车展延续了新能源车的消费热潮。车企围绕车展举办的市场活动相应的投放声量也有所加持。本次车展首创了以比亚迪为代表的企业多品牌集中展区的布展方式,并通过室内户外展区的联动方式,直观地让媒体和用户体验了技术加持下的实车在极限状态下的性能特征。本次车展较往年的服务配套更加完善,更体现了用户导向和更具传播价值,形成A类车展在技术引领、服务配套等方面的力争上游。成都车展结合西部地区地貌复杂的用车场景,汇集了用户在应对湿滑非铺装路况时对四驱的必要性、补能体系在西北大环线上有待持续完善的诉求。

虽然欧盟反补贴调查和征收不合理的反补贴关税带来中国电动车出口欧盟的一定损失,但根据海外数据监控看,2024年1-8月份中国自主品牌车出口在当地市场零售同比增长了55%,其中8月自主品牌出口海外的零售同比增长53%,继续保持海外总体市场强势增长的态势。由此判断中国乘用车8月出口仍会保持平稳增长,将有助于缓解国内燃油车因需求大幅下滑带来的增长压力。

由于有“金九银十”的十月销售良好预期和冬季购车潮的逐步启动,尤其是近期农民工返乡热,北方和西部车市持续走强,秋冬季消费的热潮将进一步凸显。

7月份,随着宏观组合政策落实落细、市场需求继续回暖,效果持续显现。1—7月份,规模以上工业企业实现营业收入75.93万亿元,同比增长2.9%;发生营业成本64.79万亿元,增长3.0%;营业收入利润率为5.40%,同比仅提高0.04个百分点。2024年1-7月的汽车行业收入55,649亿元,同比增长4%;成本48,720亿元,增长4%;利润2,731亿元,同比增长6.7%;汽车行业利润率4.9%,相对于下游工业企业利润率6.3%的平均水平,汽车行业仍偏低。随着车市生产规模扩大,PPI下行,上游碳酸锂成本下降,但车市价格战严峻,车企利润总体下降压力加大。其中今年7月的汽车行业收入7,977亿元,同比下降3%;成本6,990亿元,下降3%;利润354亿元,同比下降14.2%;汽车行业利润率进一步下降为4.4%。

从行业看,随着制造业高端化、智能化、绿色化进程持续推进,锂离子电池制造行业利润同比分别增长45.6%,为推动工业高质量发展提供重要动力。2024年1-7月的汽车行业在低基数下的产销较好,但由于竞争压力大,行业利润主要靠出口和上游电池产业链,新动能持续培育壮大,电池头部企业利润丰厚,其它大部分企业盈利下滑剧烈,部分企业生存压力加大。

随着各项宏观政策落实落细,工业生产平稳较快增长,企业利润持续稳定恢复。但国内有效需求不足制约企业效益持续改善,国际环境严峻复杂加大企业经营压力,工业企业效益恢复基础仍需巩固。由于燃油车前期仍有微薄盈利,但市场萎缩较快,部分企业严重亏损;新能源车高增长,但亏损较大,矛盾压力较大。因此中央及各级政府积极稳定燃油车消费,推动报废更新的更强力实施,只有油电同强,未来汽车行业总体形势才能持续稳中向好。

2024年7月中国汽车实现出口55万辆,同比增长26%、环比增长13%,同环比走势很好;其中2024年7月出口新能源汽车16.8万辆、同比增长23%。2024年中国汽车实现累计出口348万辆,出口增速25%;其中1-7月出口新能源车117万辆、同比增长25%;2024年一季度增速相对前三年的超高增速有所放缓,4-5月增速回升,6月回落较大,7月回升。

今年出口的主要动力仍是中国产品竞争力提升、中美洲和南美洲市场的小幅增长以及俄乌危机下俄罗斯市场的国际品牌全面被中国车替代,尤其是中国的燃油车出口竞争力提升带来的出口量增大。2024年1-7月新能源乘用车出口114万辆,同比增长26%,新能源乘用车出口占新能源汽车出口总量的98%。

2024年7月中国汽车出口总量的前五国家:俄罗斯96,086辆、墨西哥44,479辆、阿联酋32,522辆、比利时23,869辆、沙特19,897辆;7月中国汽车出口增量的前五国家:阿联酋19,489辆、比利时13,119辆、墨西哥11,220辆、韩国7,994辆、南非6,788辆。

2024年1-7月整车出口总量的前五国家:俄罗斯574,566辆、墨西哥270,900辆、巴西181,663辆、阿联酋174,472辆、比利时162,752辆;1-7月中国汽车出口增量的前五国家:巴西142,989辆、俄罗斯110,823辆、阿联酋88,872辆、墨西哥47,121辆、韩国35,688辆。增量前5国家的增量贡献度为61%,其中巴西出口贡献巨大。2024年1-7月西班牙、澳大利亚、泰国、厄瓜多尔、法国等市场下降较大;中亚和俄罗斯市场都表现相对较强,巴西和俄罗斯市场也成为增量的核心市场。

2023年增量相对较多的是俄罗斯、中亚和北美等市场,今年是俄罗斯、墨西哥、巴西等表现较强。近三年来由于技术发展及中国汽车性价比提升,也促使中国对各类国家出口有一定增量。

2024年7月中国新能源汽车出口总量的前五国家:比利时22,955辆、墨西哥11,228辆、菲律宾9,088辆、泰国8,402辆、印度8,213辆;7月中国新能源汽车出口同比2023年7月增量的前五国家:比利时13,294辆、墨西哥9,451辆、印度尼西亚5,494辆、韩国5,057辆、以色列3,729辆。

2024年1-7月新能源汽车出口总量的前五国家:比利时152,787辆、巴西134,467辆、英国83,279辆、泰国70,445辆、菲律宾60,637辆;1-7月中国新能源汽车出口增量的前五国家:巴西113,977辆、墨西哥42,864辆、阿联酋24,622辆、印度尼西亚23,473辆、韩国23,244辆,增量前5国家的的增量贡献度为98%,其中巴西出口贡献较大。

中国进口车进口量从2017年的124万辆持续以年均8%左右下行,到2023年仅有80万辆。2024年1-7月汽车进口40万辆,同比下降2%。随着国产车的崛起和国际品牌本土化加速,近几年汽车进口持续低迷,1-7月持续3年负增长。2024年7月进口汽车7万辆,同比增长6%,环比增长15%,这是近期少见的7月高增长。

2023年欧洲2.5升以上乘用车对中国出口达到19.6万辆、179亿美元,金额同比增长3%,2024年1-7月欧洲2.5升以上乘用车对中国出口达到8.8万辆下降20%,84亿美元下降18%,其中7月1.9万辆增长33%,20亿美元,同比增长44%。

随着中国汽车产业的不断强大,电动化转型改变了市场需求结构,燃油车需求持续萎缩,进口燃油车需求也出现明显下降。随着国际关系的不断复杂,还是要未雨绸缪建立更多的进口模式,维持进口车合理规模。

7月日本和美国等进口车增量很好。2024年7月进口量最高的德国22,591辆、日本17,847辆、美国12,020辆、斯洛伐克6,823辆、英国4,565辆。7月增量最大的是德国2,911辆、斯洛伐克1,725辆、美国1,560辆、匈牙利522辆、瑞典386辆。2024年1-7月进口车最高的是日本117,633辆、德国109,889辆、美国68,747辆、斯洛伐克34,207辆、英国28,724辆;1-7月增量最大的是日本23,903辆、德国2,636辆、匈牙利2,584辆、美国1,912辆、荷兰1,397辆。

2024年1-7月份世界汽车销量达到4,390万辆,新能源汽车达到739万辆。2024年1-7月新能源车份额达到16.8%。其中纯电动车的占比达到11%,而插电混动达到5.8%的汽车比例,而混合动力占到6.3%,混动车的占比提升。

2024年7月世界新能源乘用车销量148万辆,同比增长17%,环比增长12%。1-7月世界新能源乘用车达到717万辆,同比增长21%。因为欧美新能源走势放缓,世界新能源1-7月相对前几年的走势大幅放缓。今年欧洲1-7月新能源乘用车销量139万辆的增速2%,北美新能源乘用车销量81万辆的增速10%,在燃油车供给增大的背景下,欧美的新能源表现一般。因为欧美新能源走势放缓,世界新能源1-7月相对前几年的走势放缓较大。欧美新能源的销量增速放缓值得关注,目前早期尝试者和环保主义者都已经购买了电动汽车,主流消费者对充电基础设施、电池寿命、保险成本的担忧仍较大,在较高利率下即使放开自动驾驶的使用,但销量渗透率提升没有达到预期。

近期中国新能源乘用车的增速强于世界平均增长速度。2022年的中国新能源乘用车世界份额超过63%。2023年中国占世界份额64%,2024年1-7月继续上升为64.5%的份额,其中4-7月的中国新能源乘用车世界份额达到67%。在纯电方面,中国在世界的市场份额表现相对突出,2023年的份额达到61%水平,2024年1-7月59%的表现相对平稳;在插电混方面,中国在世界的份额表现持续走强,2023年上升到69%的水平,2024年1-7月达到74%的超高水平,其中7月达到78%。中国在世界插电混动市场呈现超强的表现。

受到高基数和各国补贴政策退出的影响,加之欧盟对中国电动车采取错误的加税政策,欧美新能源乘用车在2024年开局偏弱后,欧洲新能源持续走弱。2024年1-7月中国新能源车出口在南美和东南亚市场表现很好,这也是中国产业链强大,形成强大的国内市场和出口的双增长。